“最近广州农商行又要甩卖189亿信贷资产,涉及本金150亿,尽管这3年,广州农商行不断 *** 低效的信贷资产,但是今年上半年逾期贷款仍然猛增190亿,风险处置的速度,跑不赢风险暴露的速度。”

10月9日,广州农商行发布公告,拟以122亿甩卖总价约189.28亿元的信贷资产。

加上这次,2023年以来,广州农商行连续3年甩卖的信贷资产超450亿。

虽然不断甩卖资产,但是今年上半年,广州农商行逾期贷款猛增到了510.93亿,比2024年底增加了190.2亿,风险处置的速度,跑不赢风险暴露的速度。

在港交所上市,每天的成交额更低时候只有1000多块钱,这家位居一线城市的农商行,是如何一步步沦为僵尸股的?究竟还有多少不良资产要处置?

3年甩卖了450多亿信贷资产

根据10月9日广州农商行发布的公告,董事会批准该行有条件出售广州农商银行持有的信贷资产(贷款)。

截至2025年6月末,出售资产的本金金额约为149.78亿元(账面价值约121.32亿元)、相应利息金额合计约38.97亿元、代垫司法费用金额合计约0.51亿元,违约金合计约0.02亿元,债权金额合计约为189.28亿元。

2023财年及2024年财年,该资产税前分别净亏损5.09亿元、10.6亿元,税后分别净亏损3.81亿元、7.95亿元。

本次出售资产初步更低代价总额预计约122亿元,较出售资产账面价值轻微溢价0.68亿元,最终代价将取决于最终交易价格。

募集资金将用于一般性运营资金。

这并非广州农商银行近期唯一一次出售信贷资产。

2023年12月,该行以94.67亿元出售账面价值为121.05亿元的资产包,这些资产主要包括对公贷款及金融投资类资产,其中所 *** 的贷款本金余额达149.9亿元。

2024年12月,又以99.93亿元代价向广州资产管理有限公司 *** 一笔债权总额为145.92亿元的信贷资产包。

如果此次交易完成,广州农商行3年内累计出售的对公信贷资产将超450亿元。

不同于去年底 *** 资产主要涉及房地产和批发零售行业,广州农商行此次出售资产中租赁和商务服务业、房地产业、批发和零售业占比前三,分别为38.78%、20.46%、16.27%,涉及本金余额分别为58.08亿元、30.64亿元、24.37亿元。

租赁和商务服务业贷款对象主要是地方城 *** 司项目,2024年底和今年上半年,这一行业不良贷款率分别为0.88%和0.87%。相比来说,这一数据并不高。

风险处置的速度 跑不赢风险暴露的速度

虽然2023年和2024年剥离了大量贷款资产,但是广州农商行整体不良贷款率并未下降,反而在持续攀升。

到2025年6月底,广州农商行贷款总额为7173.44亿,不良贷款合计为142.19亿,不良贷款率为1.98%。2024年底,不良贷款率为1.66%。不良率显著高于重庆农商行(1.17%)、上海农商行(0.97%)、北京农商行(1.14%)三家头部农商行。

从对公贷款数据看,批发零售和农林牧渔领域是广州农商行对公贷款重灾区,不良贷款率分别为4.48%和9.56%。

近年来,广州农商行零售贷款不断提高,从2017年的962.52亿提升到了今年上半年的1927.82亿,增长了1000亿,但是不良贷款率也在持续攀升。

2020年,零售贷款不良贷款率仅有1.09%,到2024年底增加到了2.89%,今年上半年更是猛增到3.55%。

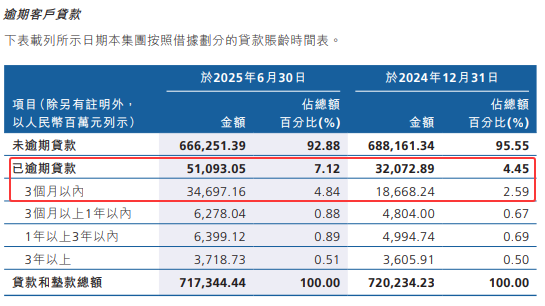

更引人关注的是,2024年底,广州农商行逾期贷款金额为320.73亿,而到了2025年6月份,逾期贷款金额猛增到了510.93亿,增加了190.2亿,逾期贷款占总贷款比例从4.45%飙升至7.12%。

三年累计甩卖本金超400亿的信贷资产,逾期仍然在快速增长,风险处置的速度,跑不赢风险暴露的速度。

今年上半年的逾期贷款中,3个月以内的逾期贷款从2024年底的186.68亿增加到了346.97亿。按行业惯例,逾期90天以上贷款基本划入不良,即便此次189亿债权顺利甩卖,不良资产的“反弹压力”仍未解除。

一天成交量不足2000块钱

广州农商行的困境,是数千家中小银行的缩影。

广州农商行的前身是始建于1951年、有五十多年发展历史的广州市农村信用合作社。2009年12月,广州市农村信用合作联社进行改制,成立广州农商行,2017年6月在香港联交所主板正式挂牌上市。

2024年,广州农商行实现营业收入158.32亿,同比下降12.79%;实现净利润24.16亿,同比下降25.89;实现归母净利润20.8亿,同比下降21.02%。

事实上,早在前一年,广州农商行营收与净利润已经都是双位数下滑。

2023年,广州农商行实现营业收入181.54亿,同比下降19.47%;实现净利润32.6亿,同比下降19.27%;实现归母净利润26.34亿,同比下降24.56%。

今年上半年,广州农商行营业收入80.37亿,增长9.41%;净利润15.1亿,下降11.21%;归母净利润13.74亿,下降6.83%。

广州农商行营收高度依赖利息收入,利息净收入在该行营收中的占比超过八成。随着近年来,商业银行净息差普遍下降,对于广州农商行打击更大。

今年上半年,广州农商行净息差为1.03%,比去年底再次下降0.08个百分点,已经远低于行业平均水平。

广州农商行的尴尬业绩也在资本市场得到了消极反馈。

10月10日,全天成交量4000股,成交金额6710港元,这还不算最惨的,9月26日这一交易日,成交量仅有1000股,成交金额1670港元,9月9日成交金额1660港元。

妥妥的一只“僵尸股”!

2024年11月,广州农商行迎来新的管理团队,蔡建、邓晓云分别获选举为第四届董事会董事长、副董事长,两人均为70后。

广州农商行的百亿资产 *** ,是中小银行在逆周期中“刮骨疗毒”的缩影。但是化解风险仅是之一步,如何提升内生盈利能力,对于新管理团队来说,仍然是一个不小的考验。