界面新闻记者 |

在家装行业温和复苏下,中高端家装服务商名雕股份(002830.SZ)却交出了一份刺眼的成绩单:营业总收入 2.67 亿元,同比下降 8.93%;归母净利润 768.25 万元,同比下降 11.95%;扣非净利润同比下滑 9.11%。

名雕股份这份半年报背后,是毛利率净利率双降、应收账款暴增 3 倍、存货积压加剧、研发投入 “腰斩” 的多重隐忧。更值得警惕的是,公司 90% 以上收入依赖珠三角,异地扩张收效甚微。

盈利根基松动

回溯 2024 年,名雕股份曾呈现出 “营收降、利润增” 的反常态势,一度让人误以为其抗压能力突出。数据显示,2024 年公司营业总收入 6.74 亿元,同比下降 14.07%;归属母公司净利润逆势增长 4.08%,达 4068.12 万元。

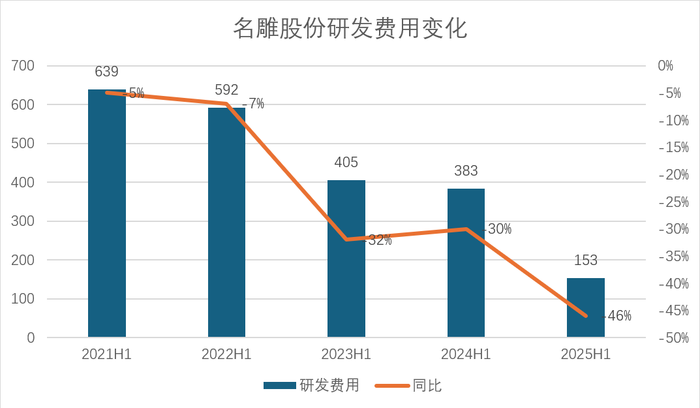

这种 “剪刀差” 并非源于主业改善,而是依赖成本压缩与非经常性损益的 “短期补丁”。界面新闻发现,2024 年名雕股份研发费用从 2023 年的 753 万元减至2024年的 459 万元,降幅达 39.13%;同时,理财产品收益等非经常性损益也对利润形成一定支撑。

“本质是‘拆东墙补西墙’。” 注册会计师尹越对界面新闻记者表示,“研发是家装企业应对需求升级的核心,非经常性损益更是不可持续。”

果不其然,随着成本压缩空间见顶、非经常性损益效应消退,名雕股份盈利 “露怯”了。这家公司的营收从 2024 年上半年的 2.93 亿元降至2025 年上半年的 2.67 亿元,净利润从 873 万元跌至 768 万元,营收利润双降的态势,彻底戳破了此前的盈利幻象。

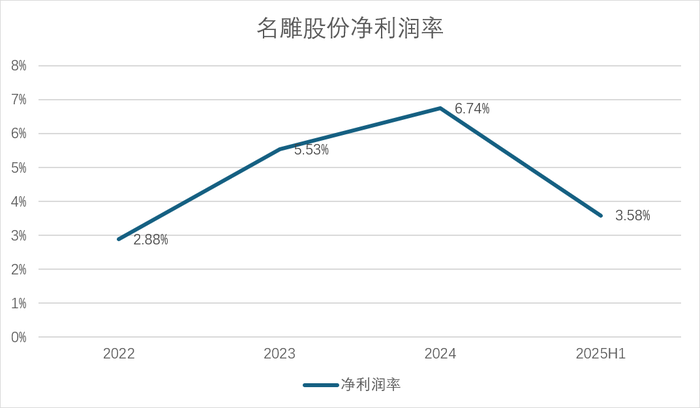

盈利下滑同时,名雕股份的盈利质量也在恶化。2025 年上半年,公司毛利率为 30.7%,同比下降近1个百分点;净利率则从 2024 年上半年的3.77%降至 3.58%,同比下降5%。这两个核心盈利指标的同步下滑,直指公司产品议价能力减弱与成本控制失效的问题。

“家装行业的毛利率受主材价格、人工成本、项目管理效率多重影响。” 家居行业分析师陈昕如对界面新闻记者指出,“尤其是名雕定位中高端,若毛利率持续下滑,要么是高端客户被竞品分流,要么是成本控制出了漏洞,这对其品牌定位会形成冲击。”

更令人警惕的是应收账款的 “异动”。截至 2025 年 6 月末,名雕股份应收账款余额为 338 万元,较上年同期的 75.2 万元大幅增长 349.26%。尽管绝对数值不算高,但如此剧烈的增幅,暴露了公司回款周期拉长、客户信用风险上升的隐患。

“不要看绝对额小,3 倍多的增幅可能是公司为了抢订单放宽了信用政策。” 陈昕如进一步分析。当前房地产市场仍在调整,无论是房企合作项目还是个人家装客户,付款能力都可能承压。若应收账款继续增加,坏账风险会随之上升,一旦出现坏账,本就微薄的净利润可能瞬间被吞噬。

90% 收入绑定珠三角地区

如果说应收账款是 “账上的风险”,那么存货积压就是 “手里的包袱”。

2025 年 6 月底,名雕股份存货余额达 1872 万元,同比激增 82%,而同期公司营业成本仅下降 7.7%,存货增速远超成本降幅,这也一定程度上反映产品或原材料滞销的问题。

从周转效率看,名雕股份存货周转天数从 2024 年同期的 11 天增至 19 天。这意味着,公司沉淀在存货中的资金需要更长时间才能变现,流动性压力持续加大。

家装行业的存货主要是主材、定制木制品等,若存货积压,不仅占用资金,还可能面临价格波动、款式过时的风险。”长期从事家装行业供应链物流运营的张明对界面新闻记者表示,“名雕存货激增 82%,要么是预判失误多备了货,要么是项目交付延迟导致材料积压。“上述无论哪种情况,都会加剧资金紧张。

而且,若未来市场需求未能回暖,存货跌价风险将进一步上升。从财务角度看,主材价格若出现波动,积压的存货可能需要计提跌价准备,这会直接侵蚀利润。

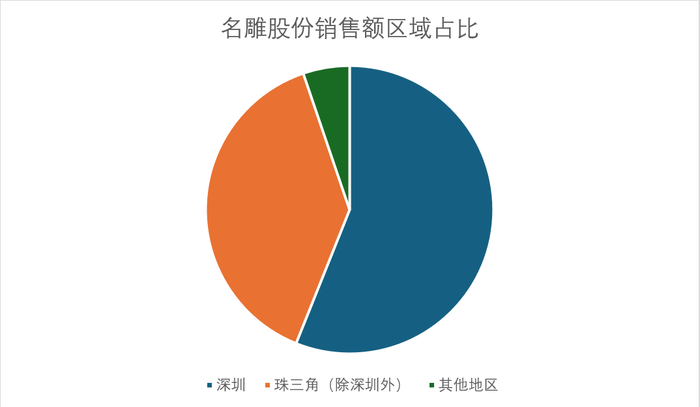

在盈利与运营指标承压背后,名雕股份还有一个难以忽视的 “硬伤”—— 区域市场高度集中。数据显示,公司 50% 以上收入来自深圳,珠三角区域整体占比超 90%。2025 年上半年,深圳地区收入 1.5 亿元,占总营收的 56%;珠三角其他地区收入 1.03 亿元,占比 39%;而全国其他地区总收入仅 1394 万元,占比不足 6%。

这种 “把鸡蛋放在一个篮子里” 的布局,让名雕股份深度依赖珠三角房地产市场的景气度。一旦区域内房地产销售遇冷、家装需求萎缩,公司营收将直接承压。

“高度依赖单一区域,相当于把企业的命运绑定在区域政策、经济波动上。” 长期研究珠三角区域经济发展的分析师林浩伟对界面新闻记者表示,“比如深圳若出台房地产调控加码政策,或二手房成交低迷导致家装需求减少,名雕的营收马上会受影响。这种风险不是企业能靠内部管理完全对冲的。”

事实上,名雕股份并非没有意识到区域集中的风险,也曾尝试拓展长沙等城市,但效果甚微。截至6月30日,新拓展市场的收入贡献不足 6%,远未达到分散风险的目的。此外,家装业务依赖本地化服务能力、供应链体系和品牌认知,公司在珠三角的优势难以快速复制到其他城市。加上中高端定位的客户群体在异地培育需要时间,若缺乏差异化的拓展策略,很容易陷入扩张即亏损的困境。

缩减的研发

在家装行业向 “个性化、智能化” 升级趋势下,研发创新本应是企业的核心竞争力。名雕股份曾对外宣称 “是行业内为数不多的具备研发实力与自主知识产权的企业典范”,拥有 160 余项国家专利,涵盖工艺与材料领域。

但近年来,这家公司的研发投入呈现 “断崖式” 缩减。数据显示,2024 年公司研发人员数量从 2023 年的 57 人减至 18 人,减少 68.42%;研发人员占比从 6.04% 降至 2.33%。研发费用也从 2023 年的 753 万元下滑至 459 万元,降幅 39%。2025 年上半年,公司研发费用进一步降至 153 万元,同比下滑 46.13%。

研发人员砍近 7 成、费用降超 4 成,相当于自断创新臂膀。据界面新闻观察,现在的年轻客群,对智能家居、环保材料、个性化设计的需求越来越高,没有持续的研发投入,就无法推出符合市场需求的新产品、新工艺。名雕股份此前积累的 160 项专利,若不能持续迭代,很快会被竞品超越。

此外,当前行业内不少企业已推出 “全案智能家装”“零碳环保家装” 等创新业务,名雕股份如何满足年轻客群的需求升级是一个问题。长期看,研发缩减会导致产品竞争力下降,客户流失风险加剧,这比短期利润下滑更可怕。

名雕股份的困境并非完全由行业环境导致。2025 年上半年,建材家居行业整体呈现温和复苏态势:全国规模以上建材家居卖场累计销售额达 6945.13 亿元,同比上涨 0.92%;家具类零售额同比增长 22.9%,建筑及装潢材料类零售额同比增长 2.6%;6 月单月家具零售额 163 亿元,创年度峰值,环比增长 12.4%。“行业整体在复苏,尤其是家具零售端表现亮眼,但名雕却营收利润双降、多项指标恶化,这说明问题更多出在企业自身。” 陈昕如对界面新闻记者表示,“要么是其高端定位与当前市场需求错配,要么是区域布局过窄错过了其他地区的复苏红利,要么是内部管理效率低下导致成本高企。”

陈昕如认为,名雕股份若想走出困局,需从三方面突破:一是加快异地扩张,通过复制珠三角的服务模式,逐步降低区域依赖;二是重启研发投入,聚焦年轻客群需求,推出智能化、个性化的家装产品;三是优化信用政策,改善应收账款回款,缓解流动性压力。“但这三点都需要时间和资金,对当前的名雕股份来说,挑战不小。”