来源 | 独角金融

作者 | 刘银平编辑 | 付影

万亿博时基金高层迎来重磅调整。

“之一财经”从知情人士处获悉,江向阳已调离博时基金董事长岗位,下一站是招商局融资租赁有限公司;现任总经理张东已出任公司党委书记,待董事会审议通过后将接任董事长一职。

张东升任董事长之后,总经理一职空了下来,而根据“财联社”此前披露的信息,新任总经理或也来自招商局系统。

作为公募行业的“老五家”,博时基金近年来基金管理规模持续增长,截至2025年上半年末达到1.13万亿元,其中货币基金、债券基金规模均超4000亿元,规模合计占比达到77.64%。

在权益基金方面,博时基金积极发行指数型基金,近一年新发的34只基金中有28只为指数型基金,指数基金规模同比增长8成,但是在主动权益基金方面,受市场波动影响,混合型基金规模持续下降,同比下降10.4%,较高峰期已缩水一半以上。

近几年,博时基金盈利能力承压。经历了2022-2023年营收、净利润双双下滑之后,2024年以来利润呈现企稳迹象,但费率改革之下,公募行业传统盈利模式遭受挑战,未来的盈利增长之路充满不确定性。

1

5年董事长离任,30年招行老将接任

博时基金董事长变更,早在9月初便已有迹象。9月4日,招商局集团发布了下属二级子公司博时基金的人员公示,对博时基金现任总经理、党委副书记张东作为拟进一步使用人选进行公示。业内普遍认为张东大概率将出任博时基金董事长。

可以看出,博时基金的人事变动与其股东背景密切相关,公司无实际控制人,之一大股东为(600999.SH),持股49%。此次人事调整为招商局集团层面的组织调动。

博时基金官网显示,江向阳、张东目前仍为公司董事长、总经理。

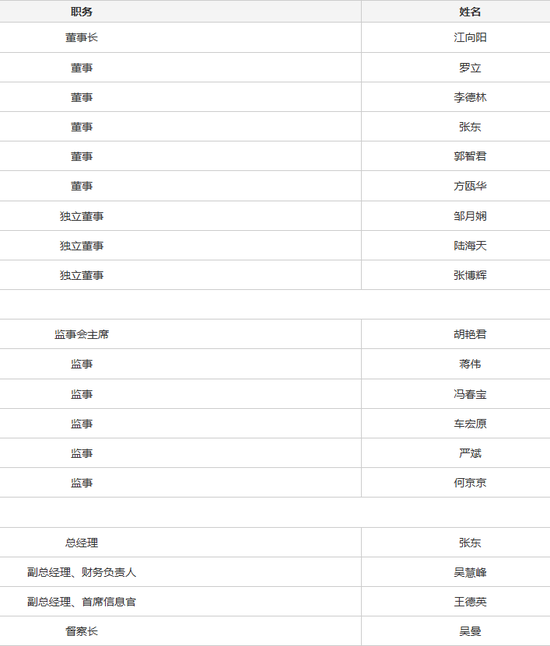

来源:博时基金官网

*** 息显示,江向阳1997年加入 *** 并在系统内任职17年,历任 *** 办公厅、党办副主任兼新闻办(网信办)主任, *** 办公厅副巡视员, *** 深圳专员办处长、副专员, *** 期货监管部副处长、处长。

2015年1月,江向阳转任招商局副总经理,同时担任博时基金党委副书记,同年7月任总经理,实现从金融监管者向机构管理者的转换。2020年4月,江向阳升任董事长。2023年11月,原总经理高阳离职,转至天弘基金任总经理,江向阳代履总经理职责,一直到2024年5月张东上任。

从总经理到董事长,江向阳掌舵博时基金10年有余,其加入博时基金之时正逢公募行业快速发展之际。2015年博时基金债券基金开始发力,规模大幅增长,但由于混合基金增长不如其他头部机构,基金管理总规模排名由第8名掉至第12名。2016年之后,博时基金债券基金管理规模一直位居前2位,确保了自己头部公募机构的地位。

张东1994年加入,此后在招行系统任职近30年,历任零*部、财富管理部、信用卡中心等多个部门负责人,2023年调任总行财会部总经理兼采购管理部总经理。

2024年5月张东接任博时基金总经理一职。虽然张东在招行积累了丰富的财富管理经验,但由于此前并无公募行业管理经验,市场对其能否胜任该职位持保留态度。

图源:罐头图库

张东升任董事长之后,总经理一职便空缺下来。根据“财联社”信息,新任总经理或也来自招商局系统,较高呼声来自招商仁和人寿党委书记、总经理黄志伟以及首席运营官、副总经理陈宇二人之间。

黄志伟今年50岁,是一名保险业老将,先后在(601628.SH)、横琴人寿、招商仁和人寿任职;陈飞宇今年47岁,先在(601398.SH)基金托管部、(600015.SH)基金托管部任职,后历任泰康资管营销总监、首席产品官、董事总经理,中邮人寿首席投资官。

近年来,基金公司高管任命出现“集团化”特征,由大股东派驻高管的现象比较普遍。

北山常成基金投研院常务院长王兆江表示,“集团化”任命主要是为了在复杂市场环境下,更好地贯彻股东战略、强化风险控制和实现内部资源协同,不过可能削弱基金公司的市场化创新动力,如何平衡集团战略与行业市场化要求,避免“外行指导内行”是一大考验 。

2

债券基金连续9年位居行业前两位,混合基金连续3年缩水

博时基金成立于1998年7月,是公募行业的“老五家”,其基金管理规模一直位于头部水平,截至2025年上半年末为1.13万亿元,在国内9家公募“万亿俱乐部”成员中位居第8,排名较去年末下降2位,过去四年一直排在第6位。

和大部分公募机构一样,博时基金也存在重固收、轻权益现象,货币基金、债券基金规模均超4000亿元,规模合计占比达到77.64%,其中债券基金一直是博时基金的“王牌”业务,是其管理规模增长的主要。

博时基金债券基金规模于2016年末突破千亿大关,此后持续扩张,业内排名稳居前两名,其中2018年末、2020年末、2022年末、2024年末规模均为行业之一。

图源:罐头图库

不过去年末债券基金达到4490.53亿元历史高位后,今年一季度规模缩水近400亿,虽然二季度以来规模回升至4200亿元以上,但被易方达基金、广发基金接连反超,债券基金规模排名降至第3位。

混合基金规模自2022年初以来持续缩水,在规模增长方面“拖后腿”。截至今年上半年末,混合基金资产净值合计643.97亿元,较2024年末缩水1.91%,和2021年末1520.58亿元峰值相比,缩水了57.65%,业内规模排名也由15名降至17名,除了规模依赖余额宝的天弘基金外,在万亿级公募机构中混合基金规模更低。

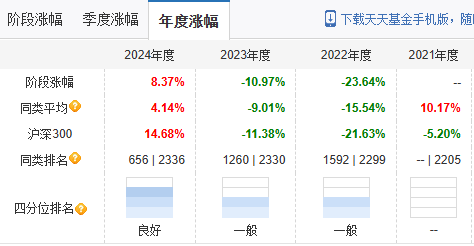

博时汇兴回报一年持有期混合是博时基金规模更大的一只混合基金,成立于2021年1月,但成立以来连续亏损三年,2021年净值下跌1.26%,同类产品平均年化收益率为10.17%,2022年、2023年受市场环境拖累,投资收益率分别为-23.64%、-10.97%,亏损幅度均要大于同类产品平均水平,在此期间(600519.SH)长期位居前十大持仓股首位。

博时汇兴回报一年持有期混合业绩表现

来源:天天基金网

受业绩拖累,博时汇兴回报一年持有期混合规模也由成立时的147.19亿元降至2023年末的66.04亿元,三年缩水55%。

2024年以来该基金加大(600673.SH)、(300308.SZ)等科技股的配置比例,基金净值震荡中回升,今年4月以来基金净值飙升,6个月内涨幅近50%,但基金规模却进一步缩水至54.55亿元。

博时主题行业混合(LOF)是一只成立时间超20年的老基,也是博时基金规模第二大的混合基金,但2021-2024年期间连续4个年度亏损,近5年有3个年度投资收益一般,处在中下游水平,今年以来在同类产品中收益排名为3797/4487。基金规模也由2020年末的100.63亿元降至今年上半年末的48.52亿元。

博时主题行业混合(LOF)近5年累计净值

来源:天天基金网

该基金业绩基准为,股票持仓较为分散,截至上半年末前十大股票持仓占比为32.69%,被基民吐槽“不敢重仓看好的标的,像一只债券基金”。

主动权益基金规模缩水的情况下,博时基金积极布局指数基金,近一年新发34只基金中,有28只指数基金,其中22只ETF。截至2025年上半年末,指数基金规模2724.62亿元,同比增长80.39%,其中非货ETF规模1635.88亿元,同比增长89.19%。

王兆江认为,这是政策引导与市场选择的同频共振。监管层明确推动指数化投资发展,旨在引导中长期资金入市,构建“长钱长投”的市场生态。对投资者而言,指数基金规则透明、成本低廉、分散风险的特性更具吸引力。这并不意味着主动管理会消失。当前阶段更像是一种“良币驱逐劣币”的市场出清,过去那种依靠风格博弈、集中持股的粗放式主动投资策略正在失效。市场对主动基金经理提出了更高要求,必须具备真正的深度研究和创造超额收益的能力。

3

盈利能力承压,新董事长“三把火”往哪烧?

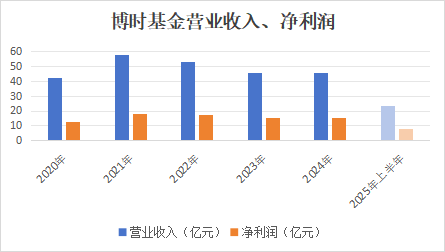

尽管基金管理总规模持续增长,但受混合基金业绩不佳及规模缩水、公募行业费率改革影响,近几年博时基金在创收及盈利方面面临较大压力,2022-2023年营收、净利润连续两年“双降”。

2024年营业收入、净利润分别为45.89亿元、15.11亿元,同比分别增长0.01%、1.12%,但是相较2021年分别下降20.39%、14.08%。

2025年上半年营业收入、净利润分别为23.56亿元、7.63亿元,同比分别增长6.36%、0.2%。尽管2024年以来营收、利润恢复增长,但增长动能不足。

数据来源:Wind

盈利能力承压,一方面与规模增长放缓有关,2021年末博时基金管理规模突破万亿关口以来,此后管理规模有所反复,有6个季度规模跌至1万亿元以下,三年半内规模增长了12.92%,和公募基金行业整体规模相比增幅偏低。

另一方面,自2023年7月起 *** 发布《公募基金行业费率改革工作方案》,公募费率改革启动,切实降低投资者的投资成本,降费过程分为三步走:

一是下调主动权益类基金管理费率和托管费率,管理费率由1.5%降至1.2%及以下,托管费率由0.25%降至0.2%及以下,每年为投资者让利约140亿元;

二是调降基金股票交易佣金费率及分配比例上限,每年为投资者让利约68亿元;

三是下调基金销售环节的认购费、申购费、销售服务费,不同类型基金费率调整幅度不一,每年为投资者让利约300亿元。

此外,费率改革强化了业绩比较基准的“锚定作用”,将基金管理者与投资者的利益绑定,推动行业从“规模竞争”转向“能力竞争”。

图源:罐头图库

对基金公司来说,基金费率改革将直接对收入和利润产生冲击,将直接导致基金公司赖以生存的管理费收入缩水,对于依赖规模效应的大型基金公司来说收入压力较大。这也意味着过去“靠天吃饭”、依靠规模扩张就能实现利润增长的模式将失灵,基金公司需要思考在更低的费率下实现利润增长,比如采取降低成本、提升效率、开拓新收入源等手段。

被动产品(如ETF)因低费率成为竞争焦点,主动产品则必须依靠持续的超额收益来证明其价值。

新任董事长张东,能否利用其在财富管理领域的深厚积淀,带领公司在被动产品的红海竞争中找准定位,同时重塑主动权益投资的核心竞争力,应对降费挑战、破解盈利困局?