炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

文/新浪财经上海站 时行工作室

长鑫科技的IPO辅导,堪称罕见的“豪华阵容”。与证券联合担任辅导机构,共计34名人员在辅导进展公告上密密签名,一纸名单几乎铺满公告尾页。业内人士感叹,这样的规模配置,在近年的科创项目中也属少见。

今年7月7日,长鑫科技启动上市辅导,仅用三个月便完成之一期。

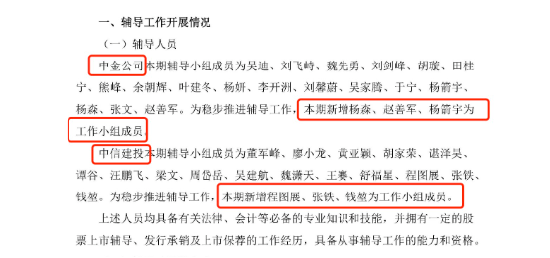

公告显示,中金公司共有18名辅导人员,中信建投16名,两家券商各自新增了三名成员。与此前备受关注、辅导团队达33人的视涯科技相比,长鑫科技再度刷新“辅导人数纪录”。通常情况下,IPO辅导团队规模在5至15人之间,即便是涉及跨境业务、生物医药、半导体等高监管行业,20人已属上限。超过30人,是极少数案例。

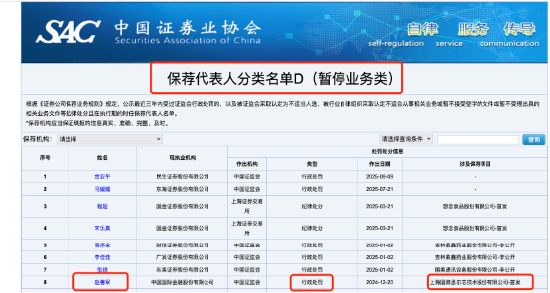

值得注意的是,新增的辅导人员中出现了曾被行政处罚的赵善军。其曾在中金公司为上海思尔芯IPO项目担任签字保代,该项目因欺诈发行被查处,成为新《证券法》实施后首例申报阶段即被查的案件。

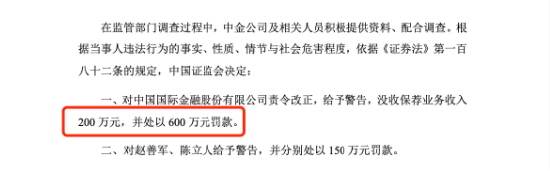

中金公司因此被没收保荐业务收入200万元、罚款600万元,赵善军则被处以150万元罚款并被列入D类保代名单。目前他虽不再具备保荐资格,但凭借多年在科创板项目上的经验,此次仍以辅导成员身份出现,引发业内对投行业务合规与内控的再度关注。

本次赵善军的再现名单,也从侧面折射出大型项目中人才与合规的微妙平衡。投行之间的竞争,已不只是承销与资源的比拼,更是合规体系与执业质量的较量。

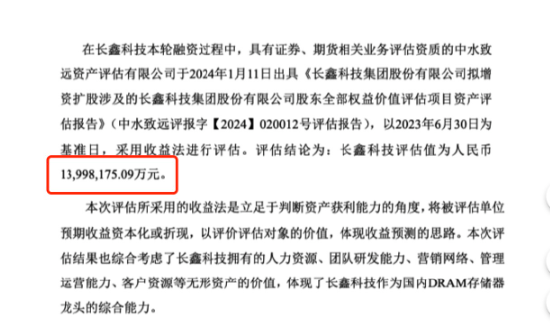

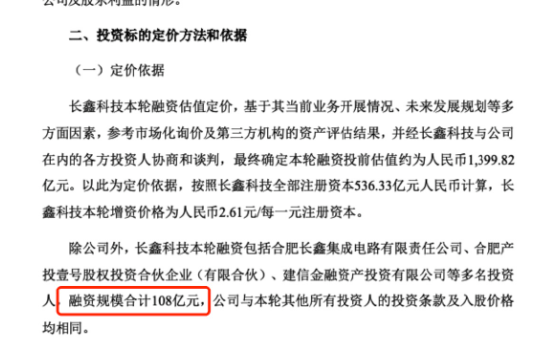

从企业端来看,长鑫科技为何享有如此“超规格待遇”,答案或在其稀缺性。成立于2016年的长鑫科技,是国内存储芯片领域的头部企业,被外界称为“存储芯片之一股”候选,据2024年3月公告显示,长鑫科技于2024年完成了108亿元战略融资,彼时估值已近1400亿元。

股权结构上,公司注册资本601.9亿元,之一大股东合肥清辉集电持股24.32%,其次是合肥长鑫集成电路(12.43%)和国家集成电路产业基金二期(9.8%),国资背景股东占比近半。