炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

界面新闻记者 | 龙力

今年以来,证券私募行业迎来产品发行“大年”。

Wind数据显示,截至10月22日,今年已经有9105只证券私募产品完成登记备案,备案数量同比增长高达97.04%。

部分头部私募机构“吸金效应”明显。界面新闻根据相关数据统计发现,今年以来备案产品数量不少于30只的证券私募管理人一共有32家,其中有26家为百亿私募,占比81.25%,5家管理规模在50-100亿元之间,另有1家管理规模为20-50亿元。排名最为靠前的上海宽德私募、上海明汯投资、上海黑翼资产以及海南世纪前沿私募等4家百亿私募今年以来已经备案的产品数量均在100只以上。

表格:今年以来备案数量不少于30只的证券私募名单(截至10月22日)数据来源:Wind、界面新闻整理

据界面新闻了解,在产品发行大热的背景下,很多头部私募的管理规模均有较大幅度的增长。

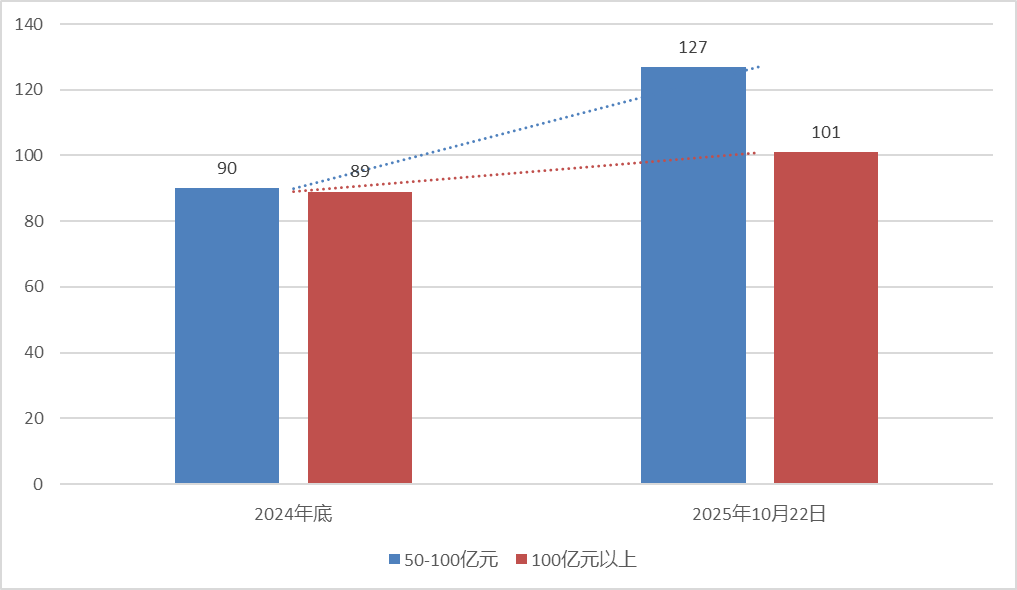

头部私募的数量也在不断扩容。中基协数据显示,截至10月22日,国内证券类百亿私募数量已经多达101家,管理规模50-100亿元的“准百亿私募”为127家,二者合计为228家。

根据私募排排网此前统计的数据,截至去年年底时,国内证券类百亿私募以及管理规模50-100亿元的“准百亿私募”数量分别为89家和90家,二者合计为179家。

也就是说,如果不考虑统计口径不同可能导致的偏差,今年以来管理规模超过50亿元的头部私募数量已经累计增加了49家。

图:今年以来管理规模超过50亿元的头部证券私募数量变化数据来源:中基协、私募排排网、界面新闻整理

不过,“狂欢”仅属于少数人。尽管头部私募数量明显扩容,但是根据中基协数据,截至10月22日,管理规模超过50亿元的私募机构在存续私募证券投资基金管理人中的数量占比仅为3%。

从管理人的角度来看,今年仅有2394家证券私募备案了新产品,在存续的证券私募管理人总数中占比约为31.5%,并且其中有多达1799家证券私募年内备案的产品数量均在3只及以下。

此外,根据中基协数据,443家证券私募注销了管理人登记,其中有253家为主动注销,占比高达57.11%,另有164家为协会注销、25家为12个月无在管注销、1家为依公告注销。

管理人的批量注销直接导致国内证券私募管理人的总数也在不断下降。中基协数据显示,截至10月22日,存续的私募证券投资基金管理人数量为7601家,相较于2024年12月末的8000家,累计减少399家。

一边是部分头部机构数量与管理规模不断攀升,一边是管理人总数持续下滑、近七成私募并未“上新”,在今年整体市场环境回暖的背景下,证券私募行业内部的分化格局愈演愈烈。

谈及证券私募行业头部效应愈发明显的原因,上海的一位资深私募FOF人士邱女士对界面新闻表示:“主要还是(部分头部私募)先占了规模红利,赚到钱后招募到了大量人才,形成策略壁垒,不管是策略覆盖,还是策略精细度,还有风控体系、运营支持等方面,均占据领先优势,因此继续成为大资金的首选,如此正向循环。”

深圳某券商人士林先生对界面新闻表示,券商、银行等代销机构在引入私募产品时,往往会对管理人的规模、业绩、风控等设立一定的门槛,业绩相对稳定、运营更加规范的头部私募机构更容易进入这些代销机构的“白名单”;同时,头部机构由于知名度较高,更容易获得投资者的认可,产品会更加“好卖”;管理规模较大也决定了其业绩很难完全取决于运气成分,不会像部分小私募那样可能只是由于押中了一两只牛股所以业绩比较好。这些因素共同使得,各种资源更容易向头部私募倾斜,助推其管理规模进一步壮大。

不过,林先生也对界面新闻谈到,随着头部私募数量的不断扩容,相互之间的竞争也会愈发激烈,部分头部私募机构也随时可能面临管理规模大幅缩水的风险。

界面新闻注意到,头部私募阵营不断扩容的情况下,部分私募的管理规模逆势跌至50亿元以下,比如上海承壹私募、上汽颀臻资产等,也有部分私募管理规模从100亿元以上滑落至50-100亿元区间,比如合远私募、遂玖资产、半夏投资、映雪资本、保银私募等。

未来私募行业的头部效应还会越来越明显吗?

前述上海资深私募FOF人士邱女士对界面新闻谈到:“就跟任何行业一样,总有一些异类异军突起,如果不是昙花一现,肯定需要熟手背后操盘,知道如何趁势发力,知道何时控制规模节奏。但之所以叫做异类,也是因为出现的概率偏低,是分布曲线的异常值。整体还是有强者更强的趋势。”