(来源:品债论市)

◾核心观点:

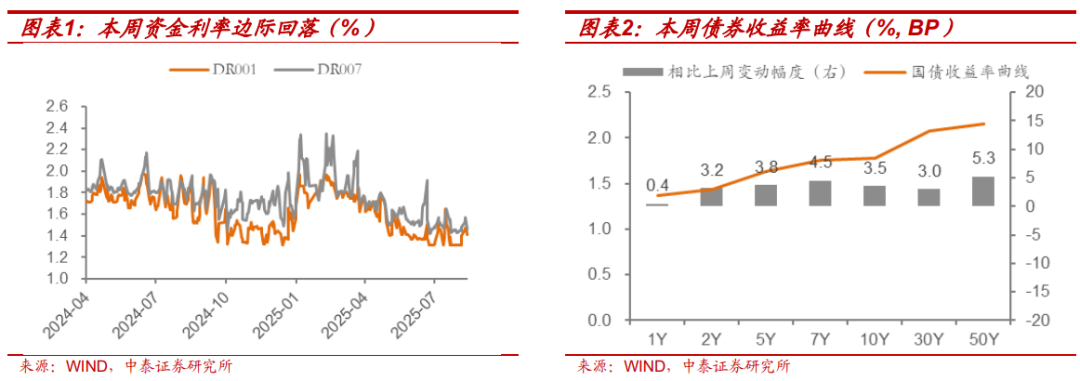

◾本周债市继续偏弱运行,资金面边际收紧,长端利率上行,期限利差走扩。10Y与30Y国债利率分别收于1.7818%和2.0775%,分别较上周上行3.5BP和3.0BP。10Y-1Y利差收于41.1BP,较上周走扩3.11BP。

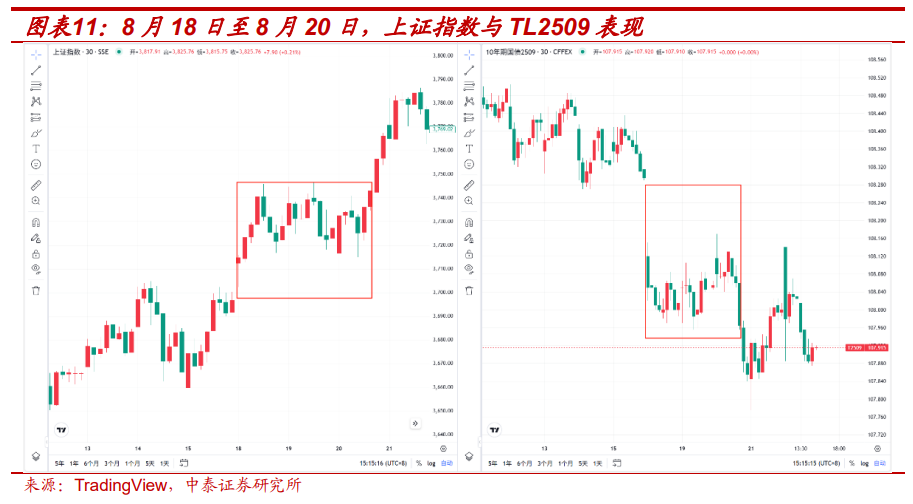

◾周内走势主要受到权益压制,利率易上难下。周一,权益强势上涨压制债市表现,日内现券一度陡峭化上行3-6BP。周二,权益涨势暂缓,债市迎来喘息之机。央行OMO大额投放呵护市场,午后股市走弱后,国债期货多数收涨。周三,偏暖情绪未能延续,权益走强后,债市再度转弱。周四,权益调整下,债市走出明显反弹情绪。周五,权益走强以及国债发行影响,债市再度转跌。上证指数站上3800点,创10年新高,而长债利率上行,10Y国债利率一度触及1.79%。

◾相较于权益和债市的“跷跷板”效应,本周商品走出独立行情。既没有享受到风险资产的“风险溢价”,对于基本面的定价似乎也与债市产生分歧。

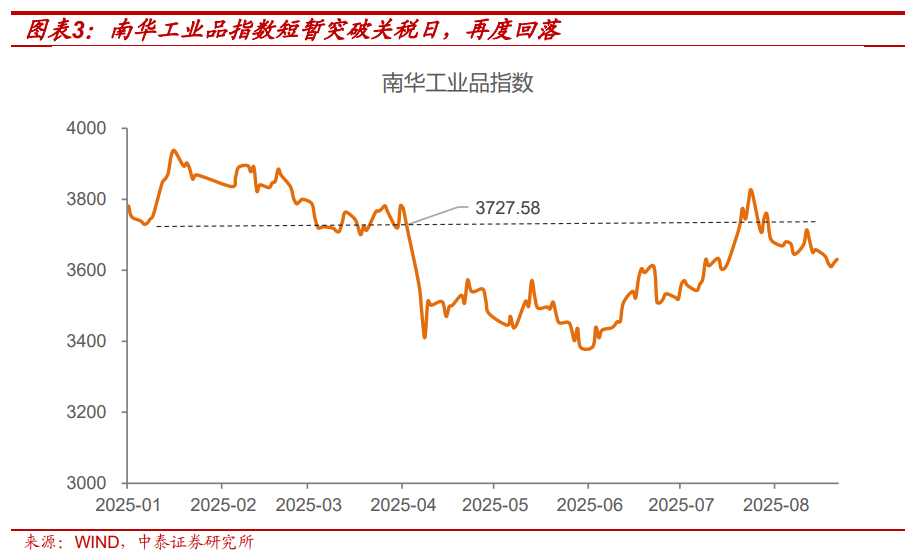

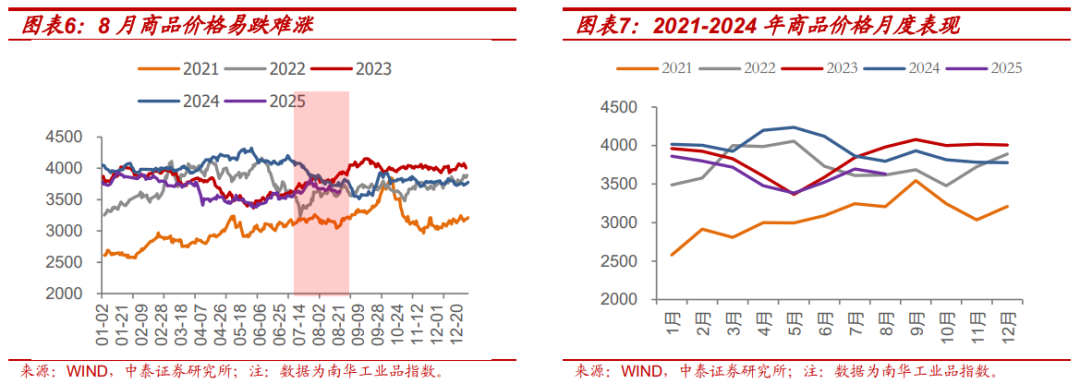

7月以来“轰轰烈烈”的“反内卷”行情告一段落,本周商品价格已经回到“反内卷”行情起步阶段。技术面上,“假突破”配合流畅跌势,似乎暗示商品价格重回空头方向。

◾如何理解近期商品价格的下跌? 我们认为主要有三个原因:

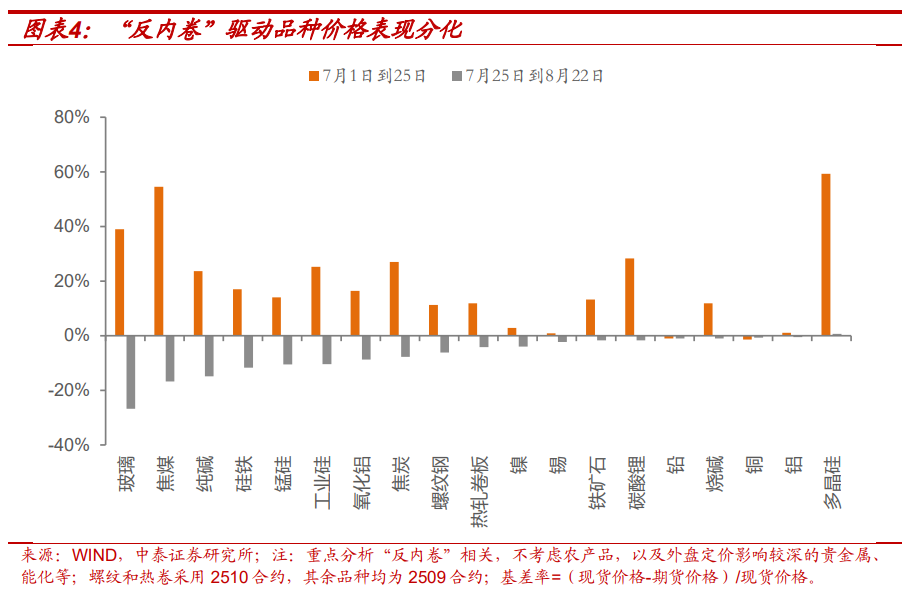

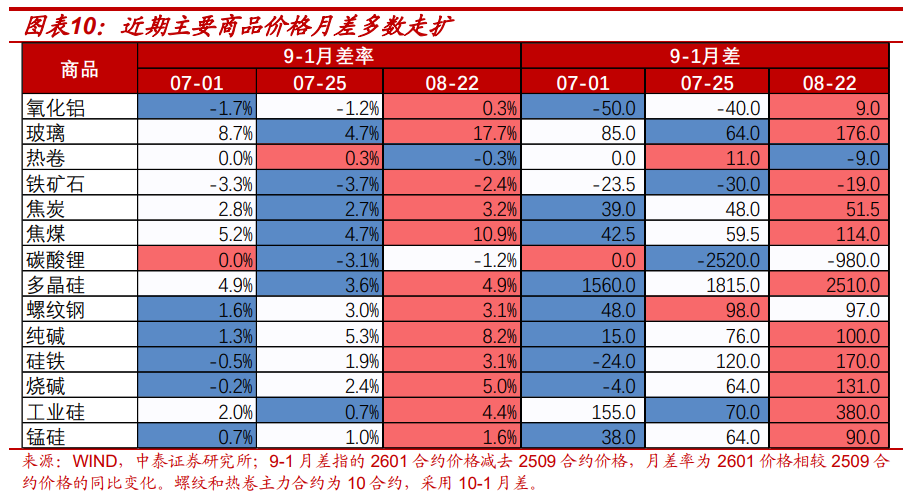

一是政策释放“反内卷”纠偏信号,市场定价降温并分化。估值修复逻辑被证伪后,市场从定价“普涨”到“重点行业”。多晶硅、碳酸锂等品种依旧强势。而其他品种价格回归。先前涨幅领先的玻璃、焦煤、纯碱等,这一轮跌幅较深。

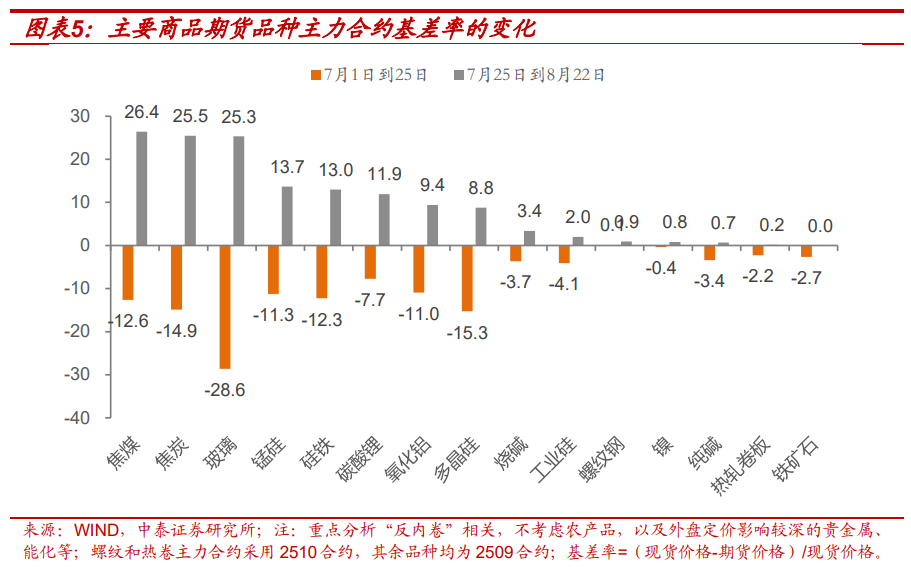

二是主力合约临近交割月,现实定价的权重提升,基差由降转升。比较7月1日(“反内卷”的起点),7月25日(商品价格的阶段性高点)与最新(8月22日)的商品价格可以发现:“反内卷”行情的“发酵期”,基差率下降,期货涨的比现货快。7月1日至25日,主要商品基差率(1-期货/现货)均下降。“反内卷”行情的“冷静期”,基差率上升,期货跌的比现货多。7月25日至今(8月22日),主要商品基差率均上升。

三是商品季节性的弱势期,8月商品价格容易下跌。可能的原因有二:一是6-7月安检月份之后,供给侧的扰动减弱;二是政治局会议之后,政策交易逐渐降温。

◾“反内卷”行情结束了吗?影响可能仍在持续。“反内卷”行情或带来类似于权益市场“924”效应,前期市场悲观预期已经修正。市场交易思路由之前的“逢高做空”,逐渐转变为“逢低做多”。

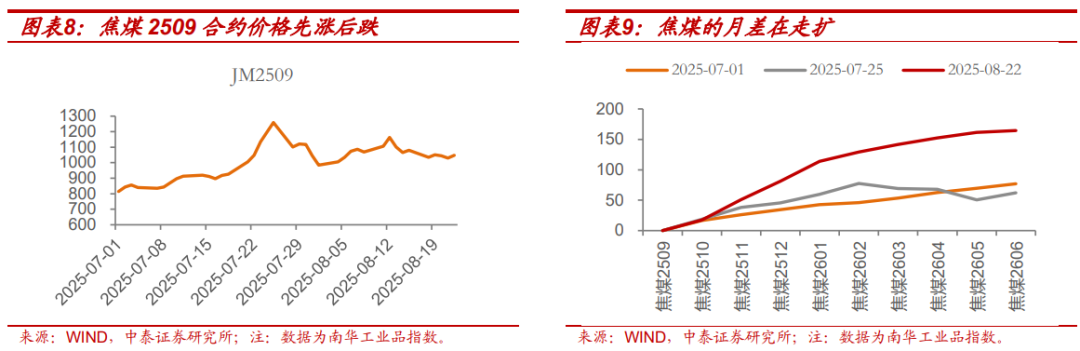

从月差结构看,预期不但没有因为近期价格下跌而减弱,反而强化。以焦煤为例,7月以来焦煤整体处于contango结构(近弱远强)。7月25日阶段性见顶之后,焦煤2509合约价格虽整体下跌,但远月与近月的月差却在走扩,结构变得更为陡峭,市场对于远月价格的预期更为乐观。大多数“反内卷”主流品种的表现类似。

从驱动来看,“反内卷”行情仍然有接力的可能性。政治局会议后,新能源相关产业的“反内卷”政策仍在推进。近期市场对于石化行业产能调整的预期升温。

长周期角度,6月商品价格低位确认了商品价格底,二次探底的可能性并不高。技术面上,本轮价格更大下跌尚未达到此前涨幅的50%,目前也已回升。

◾商品走弱之后,债市依旧偏弱。

如果说之前债市还在担忧权益和商品的强势,近期商品似乎回归“基本面”,但债市依旧疲软。看似“股债跷跷板”效应主导了债市表现。债市多头还在等待其他资产转弱之后,债券资产“幽而复明”,债券重回利率下行修复的轨道。

◾市场可能需要逐渐意识到债市已经成为了“弱势资产”。抛开宏大叙事不谈,近期的市场结构中,至少有两点值得关注。

一是驱动上,债市多头的“敌人”似乎越来越多。权益和商品的“新星”不断涌现,给债市持续不断的压力。商品市场的焦煤、焦炭,甚至碳酸锂、多晶硅;近期权益市场的液冷、算力、半导体。似乎个别品种都能影响债券价格,这在往年是不可想象的。

二是价格方面,债市的价格反应似乎在“下台阶”。本周权益和债市的价格跳空缺口不对称。周一上证指数小幅高开,但国债期货大幅低开,在权益回补跳空缺口后,国债期货缺口扩大。跳空缺口回补失败,在技术面上是较为明显的看跌信号。拉长周期看,也意味着债市(价格)可能出现阶梯式的下跌。

◾回过头看,今年债市“弱势”背后,可能是对过去定价极致化的纠偏。

过去经济基本面和通缩叙事,只给出了定价方向,没有给出定价幅度。超平坦的收益率曲线,2%以下的超长期国债利率,定价的可能并非是即期通缩,而是长达数年、十年难以逆转的通缩。这种情况下,即便是预期修正,而非真正的通缩逆转,都足以让利率迎来几十个BP的回调。

从资产配置角度看,权益和商品价格的低位反弹,也已给足债市缓冲时间。权益方面,无论是理财、保险、居民,未来都会逐步改变过去的长期观点,逐步的往均衡去调配。商品维度,“反内卷”只是开始。在价格探底之后,市场交易逻辑可能由“逢高做空”切换到“逢低做多”。只要基本面需求没有崩溃式负反馈,商品价格反弹与“再通胀”只是时间问题。届时名义GDP的企稳还会对债市形成新的压力。

◾债市可能继续“踟蹰”,然而等待可能还会落空,即便是降息可能也难成利好。

债市等待权益回调的逻辑是认为A股走势不可持续,然而回看TL上市以来的周线,债市并非没有经历过类似的曲线形态。

如果权益趋势成立,那么债市等待权益回调,面临两个问题:一是在趋势行情中交易回调并不划算;二是即便回调之后,债市也未必大幅修复,正如债市对近期的商品回调反应平平一样。

无论是商品回调也好,还是经济数据转弱也好,债市对传统利好的反应在钝化。即便是市场所期待的降息,可能也难成债市利好,甚至可能走向对立面。在高风险偏好环境下,降息带来的流动性宽松对权益的 *** 会强于债市,这可能加速股债资产配置再平衡的过程。

◾拉长时间看,债券可能在期限利差和品种利差的回归方面具有机会。股债再平衡配置后,债市的相对估值或回落。“资产荒”逻辑下,债市享受的溢价将逐渐回落。过去债券牛市填平一切价值洼地,机构偏爱各类债券资产,各品种与期限利差极致化平坦。如果期限利差回归正常化:1)长债供给不减少,但配长债的机构,在股债再平衡上降低债券,在供需上会抬高期限利差;2)市场对于超长期通缩的定价回归当期化、正常化,抬高长期期限利差。

◾风险提示:国内经济超预期,海外地缘变化超预期,央行货币政策超预期。

正文内容

一、债市一周复盘(2025.8.18-8.22)

本周债市继续偏弱运行,整周看,资金面边际收紧,长端利率上行,期限利差走扩。税期临近,本周D与D平均分别为1.45%和1.52%,分别较上周上行12.1BP和7.0BP。周五10Y与30Y国债利率分别收于1.7818%和2.0775%,分别较上周上行3.5BP和3.0BP。短端利率变化不大,1Y利率较上周上行0.4BP,10Y-1Y利差收于41.1BP,较上周走扩3.11BP。

周一,权益强势上涨压制债市表现,债市下跌几乎引发赎回潮。日内现券一度陡峭化上行3-6BP。

周二,权益涨势暂缓,债市迎来喘息之机。央行OMO大额投放呵护市场,盘初跌势暂缓,10Y利率维持1.77%上下波动。午后股市走弱后,国债期货多数收涨。

周三,偏暖情绪未能延续,权益走强后,债市再度转弱。央行大额投放也未能扭转弱势。10Y利率一度触及1.79%,30Y再度升至2.05%以上。

周四,权益调整下,债市走出明显反弹情绪。长债利率陡峭修复,30Y国债低点回落至2.015%。

周五,权益走强以及国债发行影响,债市再度转跌。上证指数站上3800点,创10年新高,而长债利率上行,10Y国债利率一度触及1.79%。

二、商品“反内卷”行情结束了吗?

相较于权益和债市的“股债跷跷板”效应,商品市场走出独立行情。既没有享受到风险资产的“风险溢价”,对于基本面的定价似乎也与债市产生分歧。

7月以来“轰轰烈烈”的“反内卷”行情告一段落,本周商品价格已经回到“反内卷”行情起步阶段。

截止2025年8月22日,南华工业品指数收于3630.95,较上周五下跌0.7%。较7月25日的阶段性高点已经下降5.0%。从相对水平来看,价格已经回到7月初“反内卷”行情的起步阶段,与7月10号价格接近。

技术面上,“假突破”配合流畅跌势,似乎暗示商品价格重回空头方向。

上半年商品价格下跌突破的起点始于关税日(北京时间4月7日)。在“反内卷”的催化下,8月商品价格一度突破这一关键位。但暂时性“假突破”后,再度调头向下。下跌也较为流畅,本周一至周三南华工业品指数连续单边下行。

如何理解近期商品价格的下跌? 我们认为主要有三个原因:

一是政策释放“反内卷”纠偏信号,市场定价降温并分化。

7月初,财经委会议指出“依法依规治理企业低价无序竞争,引导企业提升产品品质,推动落后产能有序退出”,市场一度定价全面“反内卷”,商品价格普涨。7月底的政治局会议相比财经委会议删除了“低价”二字,更强调“重点行业”。8月5日七部门联合发布的《关于金融支持新型工业化指导意见》进一步“圈定”了“推动产业加快迈向中高端”这一前提。

政治局会议结束后,商品市场整体降温,结构方面,从定价“普涨”到“重点行业”。

“普涨”环节定价估值修复逻辑,上半年跌幅领先的“中国商品”(黑色系、玻璃、纯碱等)与新能源系(工业硅、碳酸锂、多晶硅)涨幅较多。

在“重点行业”逻辑下,当市场看到政治局会后,新能源相关行业“反内卷”政策细节进一步推进,其他行业进展有限,立马定价了这种分化。

多晶硅、碳酸锂等新能源龙头品种近期表现依旧强势,依旧上涨或跌幅很小。而其他品种呈现价格回归之势。先前涨幅领先的玻璃、焦煤、纯碱等,这一轮跌幅较深。

二是主力合约临近交割月,现实定价的权重提升,基差由降转升。

正如我们先前不断强调,本轮商品价格反弹主因预期,而非现实。多数商品主力合约为1、5、9月份合约。7月初“反内卷”行情启动时,作为主力合约的09合约是远月合约,定价中的“预期”含量高。而随着9月临近,主力合约面临交割,期现价格逐步收敛,期货价格回落的压力加大。

比较7月1日(“反内卷”的起点),7月25日(商品价格的阶段性高点)与最新(8月22日)的商品价格可以发现:

“反内卷”行情的“发酵期”,基差率下降,期货涨的比现货快。7月1日至25日,主要商品基差率(1-期货/现货)均下降。

“反内卷”行情的“冷静期”,基差率上升,期货跌的比现货多。7月25日至今(8月22日),主要商品基差率均上升。

换言之,本轮商品价格上涨又回归的过程中,期货与现货价格先背离、后收敛,主要是通过期货价格实现的。

三是商品季节性的弱势期,8月商品价格多数下跌。最近4年,除2023年8月商品价格明显高于7月外,2021年和2024年8月商品价格均明显弱于7月,2022年则几乎持平。可能的原因有二:一是6-7月安检月份之后,供给侧的扰动减弱;二是政治局会议之后,政策交易逐渐降温。

“反内卷”行情结束了吗?我们认为影响仍在持续。我们不需要局限于现实端,预期端的变化才是关键。

“反内卷”行情或带来类似于权益市场“924”效应,前期市场悲观预期已经修正。市场交易思路可能由之前的“逢高做空”,逐渐转变为“逢低做多”。

从月差结构看,预期不但没有因为近期价格下跌而减弱,反而强化。商品期货近月贴近现货交割,更接近现实,远月价格反映对未来定价,给与未来更大权重。月差结构反映了现实与预期的分歧。以焦煤为例,7月以来焦煤整体处于contango结构(近弱远强)。7月25日阶段性见顶之后,焦煤2509合约价格虽整体下跌,但远月与近月的月差却在走扩,月差结构变得更为陡峭,反映市场对于焦煤远月价格的预期更为乐观。

其他“反内卷”主流品种的表现类似,尽管8月以来,价格多数转弱,但远月合约和近月合约的价差在走扩。相比7月25日的价格高点,尽管8月以来多数商品价格走弱,但远月合约相较近月合约,价格表现比7月25日更为强势。

从驱动来看,“反内卷”行情仍然有接力的可能性。政治局会议结束之后,“反内卷”整体行情降温,但部分行业热度不减。如先前提到的新能源相关的商品,8月19日工信部等部门联合召开光伏产业座谈会,部署进一步规范光伏产业竞争秩序工作。近期市场对于石化行业产能调整的预期升温,有报道称“ *** 正计划对石油化工行业推出全面调整方案,以化解长期存在的产能过剩问题”。

长周期角度,6月商品价格低位确认了商品价格底,二次探底的可能性并不高。

“反内卷”行情起步前的6月,在当时市场悲观预期下,商品价格低点已经探底。随着悲观预期扭转,短期商品价格二次探底的可能性不大。

这在技术面上也得到了确认,本轮价格更大下跌尚未达到此前涨幅的50%,目前也已回升。8月以来南华工业品指数较7月25日阶段性高点更高下跌213.55点,不足上一轮上涨幅度(440.63点)的一半。而8月21日以来,商品价格再度上涨。

三、债市还在等什么?

如果说之前债市还在担忧权益和商品的强势,近期商品似乎回归“基本面”,但债市依旧疲软。看似“股债跷跷板”效应主导了债市表现,隐含“看股做债”的思维逻辑。

这一逻辑似乎隐含债市受其他资产的扰动,却忽视债市本身的脆弱性。

7月商品“反内卷”、8月权益创新高,其他资产的“光芒万丈”,凸显债市的“黯淡无光”。

债市多头还在等待其他资产转弱之后,债券资产“幽而复明”,债券重回利率下行修复的轨道。

然而市场可能需要逐渐意识到债市已经成为了“弱势资产”。抛开宏大叙事不谈,近期的市场结构中,至少有两点值得关注。

一是驱动上,债市多头的“敌人”似乎越来越多。过去几年,那些支持债市长牛的故事今年似乎失效,比如地产、比如“资产荒”,今年市场反应平淡。但另一方面,权益和商品的“新星”不断涌现,给债市持续不断的压力。比如先前的黑色系焦煤、焦炭,甚至碳酸锂、多晶硅;近期权益市场的液冷、算力、半导体。似乎个别品种都能影响债券价格,这在往年是不可想象的。

如果再往后看,权益新的概念股涌现,以及商品的“反内卷”接力,债市又会迎来新的压力。

二是价格方面,债市的价格反应似乎在“下台阶”。即便市场津津乐道的“股债跷跷板”,实际的价格表现并不对称。本周权益和债市的价格跳空缺口不对称。周一上证指数小幅高开,但国债期货大幅低开,在权益回补跳空缺口后,国债期货缺口扩大。周一上证指数小幅高开15.73点,相当于上周更大振幅的20.9%,开盘一度回补跳空缺口。而TL2509跳空低开0.55元,是上周更大振幅的32.5%。而在开盘后,跳空缺口再未回补。

跳空缺口回补失败,在技术面上是较为明显的看跌信号。拉长周期看,也意味着债市(价格)可能出现阶梯式的下跌。

回过头看,今年债市“弱势”背后,可能是对过去定价极致化的纠偏。

过去经济基本面和通缩叙事,只给出了定价方向,没有给出定价幅度。超平坦的收益率曲线,2%以下的超长期国债利率,定价的并非是即期通缩,而是长达数年、十年难以逆转的通缩。这种情况下,即便是预期修正,而非真正的通缩逆转,都足以让利率迎来几十个BP的回调。

从资产配置角度看,权益和商品价格的低位反弹,也已经给债市足够缓冲时间。

权益方面,无论是理财、保险、居民,未来都会逐步改变过去的长期观点,逐步的往均衡去调配。过去多年是债性资产的过度超配和权益资产的低配。我们更强调是股、债配置的再平衡,或者权益内部风险板块从低配到超配的过程,而非单纯看各个资产在PE分位数的资产端定价。

商品维度,“反内卷”只是开始。远月-近月合约月差走扩,反映市场的预期在好转。在价格探底之后,市场交易逻辑可能由“逢高做空”切换到“逢低做多”。只要基本面的需求没有崩溃式负反馈,商品价格反弹与“再通胀”只是时间问题。届时名义GDP的企稳可能会对债市形成新的压力。

债市可能还会“踟蹰”,然而等待可能还会落空,即便是降息恐怕也难言利好。

债市等待权益回调的逻辑是认为A股走势不可持续,然而我们回头看TL上市以来的周线,债券市场并非没有经历过类似的曲线形态。

如果权益趋势成立,那么债市等待权益回调,面临两个问题:一是在趋势行情中交易回调并不划算;二是即便回调之后,债市也未必大幅修复,正如债市对近期的商品回调反应平平一样。

债券本身可能也没有那么多机会等下去。负债端,居民风险偏好调整对债券负债端的压力提升。

无论是商品回调也好,还是经济数据转弱也好,债市对传统利好的反应在钝化。即便是市场所期待的降息,可能也难成债市利好,甚至可能走向对立面。在高风险偏好环境下,降息带来的流动性宽松对权益的 *** 会强于债市,这可能加速股债资产配置再平衡的过程。

拉长时间看,债券可能在期限利差和品种利差的回归方面具有机会。

股债再平衡配置后,债市的相对估值或回落。“资产荒”逻辑下,债市享受的溢价将逐渐回落。过去牛市填平一切价值洼地,机构偏爱各类债券资产,各品种与期限利差极致化平坦。

如果期限利差回归正常化:1)长债供给不减少,但配长债的机构,在股债再平衡上降低债券,在供需上会抬高期限利差;2)市场对于超长期通缩的定价回归当期化、正常化,抬高长期期限利差。

国内经济超预期,海外地缘变化超预期,央行货币政策超预期。

证券研究报告:利率窄幅|“反内卷”走弱不改债券弱势,降息已难成利好

对外发布时间:2025年8月24日

报告发布机构:研究所

参与人员信息:

吕品 | SAC编号:S0740525060003 | 邮箱:lvpin@zts.com.cn

游勇 | SAC编号:S0740524070004 | 邮箱:youyong@zts.com.cn